AKREDYTYWA STANDBY (SBLC)

Instrument prawny wydany przez bank w imieniu klienta, stanowiący gwarancję jego zobowiązania do zapłaty sprzedawcy, jeśli jego klient (kupujący) nie wywiąże się z umowy

Co to jest akredytywa standby (SBLC) ?

Akredytywa zabezpieczająca, w skrócie SBLC, to dokument prawny, w którym bank gwarantuje sprzedającemu wypłatę określonej kwoty pieniędzy w przypadku niewywiązania się przez kupującego z umowy.

SBLC działa jako zabezpieczenie płatności za wysyłkę towarów fizycznych lub zakończoną usługę na rzecz sprzedawcy, w przypadku gdy coś nieprzewidzianego uniemożliwia kupującemu dokonanie zaplanowanych płatności na rzecz sprzedawcy. W takim przypadku SBLC zapewnia, że wymagane płatności zostaną przekazane sprzedającemu po wypełnieniu wymaganych zobowiązań.

Akredytywa zabezpieczająca jest wykorzystywana w transakcjach międzynarodowych lub krajowych, w których sprzedający i kupujący nie znają się i jest próbą zabezpieczenia ryzyka związanego z taką transakcją. Niektóre z ryzyk to upadłość i niewystarczające przepływy pieniężne po stronie kupującego, co uniemożliwia mu terminowe dokonywanie płatności na rzecz sprzedającego.

W przypadku wystąpienia zdarzenia niepożądanego, bank obiecuje zapłacić sprzedającemu wymaganą płatność, o ile spełni on wymagania SBLC. Płatność bankowa sprzedającemu jest formą kredytu, a klient (kupujący) jest odpowiedzialny za spłatę kwoty głównej wraz z odsetkami zgodnie z ustaleniami z bankiem.

Podsumowanie

- Akredytywa zabezpieczająca (SBLC) odnosi się do instrumentu prawnego wystawionego przez bank w imieniu klienta, stanowiącego gwarancję zobowiązania do zapłaty sprzedawcy, jeśli jego klient (kupujący) nie wywiąże się z umowy.

- SBLC jest używany w transakcjach międzynarodowych i krajowych, w których strony umowy nie znają się.

- Akredytywa zabezpieczająca służy jako zabezpieczenie, zapewniając sprzedającemu, że bank dokona płatności za dostarczone towary lub usługi, jeśli kupujący nie dokona płatności w terminie.

Wyjaśnienie akredytywy standby

Akredytywa standby jest często wymagana w handlu międzynarodowym, aby pomóc przedsiębiorstwu w uzyskaniu kontraktu. Ponieważ strony umowy nie znają się, pismo wzmacnia zaufanie sprzedawcy do transakcji. Jest postrzegane jako oznaka dobrej wiary, ponieważ świadczy o jakości kredytowej kupującego i zdolności do dokonania płatności za towary lub usługi, nawet jeśli wystąpi nieprzewidziane zdarzenie.

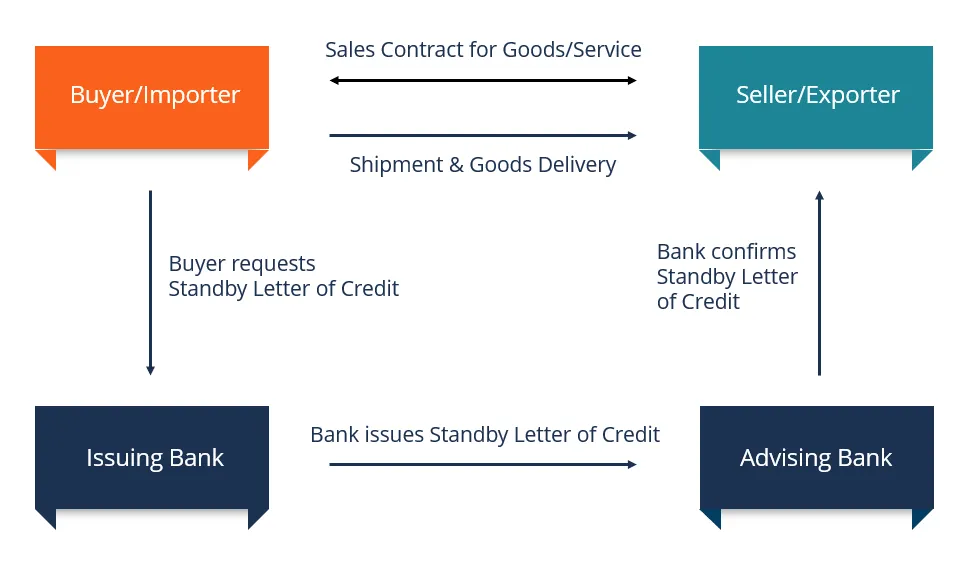

Tworząc SBLC, bank kupującego wykonuje obowiązek ubezpieczeniowy w celu zweryfikowania jakości kredytowej kupującego. Gdy bank kupującego upewni się, że kupujący ma dobrą zdolność kredytową, wysyła powiadomienie do banku sprzedającego, zapewniając sprzedającemu zobowiązanie do zapłaty w przypadku niewywiązania się przez kupującego z umowy. Stanowi dowód na to, że kupujący może dokonać płatności na rzecz sprzedającego.

Jak działa SBLC

Proces uzyskiwania SBLC jest podobny do procesu wnioskowania o pożyczkę. Proces rozpoczyna się, gdy kupujący złoży wniosek o SBLC w banku komercyjnym. Bank dokona należytej staranności wobec kupującego, aby ocenić jego zdolność kredytową w oparciu o przeszłą historię kredytową i najbardziej aktualny raport kredytowy. W przypadku wątpliwości dotyczących zdolności kredytowej kupującego bank może zażądać od kupującego dostarczenia aktywów lub zdeponowanych środków jako zabezpieczenia przed zatwierdzeniem.

Poziom zabezpieczenia będzie zależał od ryzyka, siły prowadzonej działalności oraz kwoty zabezpieczonej przez SBLC. Kupujący będzie również zobowiązany do dostarczenia bankowi informacji o sprzedającym, dokumentach wysyłkowych wymaganych do zapłaty, banku beneficjenta oraz okresie ważności SBLC.

Po przejrzeniu dokumentacji bank komercyjny dostarczy kupującemu SBLC. Bank będzie pobierał opłatę za usługę w wysokości od 1% do 10% za każdy rok ważności instrumentu finansowego. Jeżeli kupujący wywiąże się ze swoich zobowiązań umownych przed upływem terminu płatności, bank wypowie SBLC bez dodatkowych opłat dla kupującego.

Jeżeli kupujący nie dotrzyma warunków umowy z różnych powodów, takich jak upadłość, załamanie się przepływów pieniężnych, nieuczciwość itp., Sprzedawca jest zobowiązany do przedstawienia bankowi kupującego wszystkich wymaganych dokumentów wymienionych w SBLC w określonym terminie. okres, a bank dokona płatności należnej bankowi sprzedawcy.

Rodzaje akredytywy standby

Dwa główne typy SBLC to:

1. Finansowe SBLC

Oparty na finansach SBLC gwarantuje zapłatę za towary lub usługi zgodnie z umową. Na przykład, jeśli ropa naftowa wysyła ropę do zagranicznego nabywcy z oczekiwaniem, że kupujący zapłaci w ciągu 30 dni od daty wysyłki, a płatność nie zostanie dokonana w wymaganym terminie, sprzedawca ropy naftowej może pobrać płatność za towary dostarczane z banku kupującego. Ponieważ jest to kredyt, bank pobierze od kupującego kapitał wraz z odsetkami.

2. Wydajnościowe SBLC

Oparty na wydajności SBLC gwarantuje zakończenie projektu w zaplanowanych terminach. Jeżeli klient banku nie jest w stanie zrealizować projektu określonego w umowie, wówczas bank obiecuje zwrócić osobie trzeciej kontraktu określoną kwotę pieniędzy.

Wydajnościowe SBLC są używane w projektach, które mają zostać ukończone w określonym czasie, takich jak projekty budowlane. Opłata służy jako kara za opóźnienia w realizacji projektu, a także służy zrekompensowaniu klientowi spowodowanych niedogodności lub zapłaceniu innemu wykonawcy za przejęcie projektu.